Płynność finansowa jest dla przedsiębiorstwa kwestią życia i śmierci. To ona w największym stopniu zadecyduje o wzroście lub plajcie firmy. Żeby odpowiednio zobrazować jej wagę, poniżej posłużymy się parafrazą. Otóż płynność finansowa jest dla firmy tym, czym dla człowieka tlen. Używając skrótu myślowego, stwierdzić można, że jej brak oznacza kres bytności danego przedsiębiorstwa na rynku.

Jak więc zabezpieczyć płynność finansową firmy? Jak w roli gwaranta jej utrzymania sprawdzi się kredyt bankowy, a jak faktoring? Jak ponadto sprawdzić jej stan i czym są wskaźniki płynności finansowej? Po odpowiedzi na te pytania zapraszamy do lektury dzisiejszego artykułu.

Z poniższego tekstu dowiemy się więc następujących kwestii.

-

Czym jest płynność finansowa?

-

Jak przeprowadzić analizę płynności finansowej?

-

Czym są wskaźniki płynności finansowej?

-

Co mierzy wskaźnik bieżącej płynności?

-

Czemu służy wskaźnik płynności szybkiej?

-

Czym jest wskaźnik płynności natychmiastowej?

-

Jak zadbać o zapewnienie przedsiębiorstwu płynności finansowej?

-

-

Czym właściwie jest płynność finansowa?

-

Płynność finansowa – wedle jednej z najprostszych definicji – jest zdolnością danego przedsiębiorstwa do regulowania swoich, bieżących zobowiązań, oraz do dokonywania nowych inwestycji, które niezbędne są do dalszego funkcjonowania na rynku. Do tych ostatnich zaliczyć możemy zaś zakup wszelkiego rodzaju usług i towarów – począwszy od mebli biurowych, na materiałach budowlanych kończąc.

Płynność finansowa nierozerwalnie wiąże się także z pojęciem kapitału obrotowego. Ten ostatni stanowią zaś pieniądze, które na bieżąco przeznaczane są na uregulowanie wspomnianych zobowiązań czy przeprowadzanie inwestycji. Oba przytoczone tu terminy przekładają się także na kolejną, bardzo ważną wartość danego przedsiębiorstwa, a mianowicie na jego elastyczność, to znaczy możność podejmowania odważnych działań.

-

-

-

Czym jest analiza płynności finansowej?

-

-

Analiza płynności finansowej to inaczej zbadanie kondycji naszego przedsiębiorstwa. Określamy dzięki niej umiejętność takiego dysponowania środkami, by wydatki nie przekraczały wpływów. Polega ona na porównaniu między sobą trzech najważniejszych elementów:

-

naszych przychodów,

-

bieżącego stanu aktywów,

-

posiadanych przez siebie zobowiązań.

-

-

-

Czym są wskaźniki płynności finansowej?

-

-

Najważniejszymi częściami składowymi, w oparciu, o które przeprowadzamy analizę, są wskaźniki płynności finansowej. Odzwierciedlają one wartość posiadanych przez naszą firmę aktywów obrotowych. Określamy nimi stopień wypłacalności majątku przedsiębiorstwa.

Poniżej przedstawiamy trzy wskaźniki płynności finansowej.

-

Wskaźnik bieżącej płynności – określa ogólną zdolność regulowania bieżących zobowiązań finansowych przez daną firmę. Uwzględnia upłynnienie wszystkich posiadanych aktywów obrotowych, takich, jak zapasy, należności krótkoterminowe oraz inwestycje. Do jego obliczenia służy następująca reguła:

![]()

-

Wskaźnik płynności szybkiej – określa on zdolność do regulowania bieżących zobowiązań, uwzględniając upłynnienie aktywów. W omawianym przypadku, z tych ostatnich wyłączone są te, których upłynnienie wymaga dłuższego okresu. Odpadają więc towary i zapasy materiałowe. Oblicza się go regułą:

![]()

-

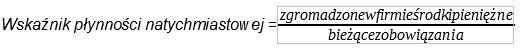

Wskaźnik płynności natychmiastowej – odzwierciedla możność natychmiastowego uregulowania bieżących zobowiązań z najbardziej płynnych aktywów obrotowych, to znaczy z posiadanych w firmie pieniędzy. Wyliczamy go równaniem:

-

-

Jak zapewnić przedsiębiorstwu płynność finansową – kredyt czy faktoring?

-

Do tej pory dowiedzieliśmy się, czym jest płynność finansowa oraz jak się ją oblicza. Teraz spójrzmy jak zapewnić ją swojemu przedsiębiorstwu. Rozwiązaniem, które od razu przychodzi na myśl przeciętnemu przedsiębiorcy, będzie oczywiście wspomożenie się bankowym kredytem. Zastanówmy się jednak, czy korzystniejszym rozwiązaniem nie okaże się dla nas faktoring?

-

-

-

Kredyt

-

-

Kredyt bankowy to zobowiązanie finansowe. Jego uzyskanie bywa trudne. Przed udzieleniem nam odpowiedzi, bank przejrzy naszą linię kredytową oraz dogłębnie przeanalizuje sytuację finansową. Kluczowy wpływ będzie mieć tu okres prowadzenia przez nas działalności. Trudno więc będzie otrzymać go przedsiębiorcy z krótkim stażem na rynku.

-

-

-

Faktoring dla firm

-

-

Alternatywą dla kredytu jest faktoring. Na wielu płaszczyznach pozytywnie wpływa on na płynność finansową.

-

Nasza firma staje się bardziej konkurencyjna, gdyż dajemy naszemu kontrahentowi możliwość zapłaty w późniejszym, a co za tym idzie wygodniejszym dla niego terminie.

-

Pieniądze z faktur z odroczonym terminem płatności otrzymujemy natychmiast.

Ponadto opisywana tu usługa jest znacznie łatwiejsza w uzyskaniu niż kredyt. Dobre firmy faktoringowe nie obwarowują umów zbędnymi obostrzeniami. Nie będzie też mowy o sprawdzaniu naszej sytuacji finansowej. W świetle powyżej przytoczonych argumentów stwierdzić należy, że faktoring jest rozwiązaniem wygodniejszym i łatwiej dostępnym dla przedsiębiorców. Jeśli nasz staż na rynku jest krótki, to usługa ta okaże się dla nas najlepszym – a często jedynym – środkiem zabezpieczającym płynność finansową firmy.

(Materiał zewnętrzny)