System pieniądza opartego na złocie już dawno odszedł do historii, a wszelkie próby powrotu do takiej koncepcji obecnie raczej nie mają szans na realizację. Niezależnie od tych doświadczeń złoto wciąż cieszy się bardzo dużym zainteresowaniem zarówno teoretyków, rozważających możliwość powrotu do jakiejś formy pieniądza umocowanego w złocie, jak również inwestorów, traktujących złoto jako najpewniejszą alternatywę zabezpieczenia majątku. W ostatnich miesiącach obserwujemy wzmożone zainteresowanie drogocennym kruszcem. W sierpniu jego cena, wyrażona w dolarach amerykańskich, przekroczyła 1500 USD za uncję, osiągając poziom nienotowany w ciągu ostatnich sześciu lat. Z kolei na polskim rynku cena z początku sierpnia 2019 r. (ponad 5800 zł za uncję) była najwyższą od początku transformacji naszej gospodarki.

Rosnącym cenom złota towarzyszy nie tylko wzrost popytu ze strony inwestorów instytucjonalnych i indywidualnych, ale także zakupy dokonywane przez niektóre banki centralne. Wśród nich jest również Narodowy Bank Polski, który w ostatnich latach dołączył do innych banków centralnych z krajów rozwijających się. W 2018 NBP kupił 25,7 ton złota, a w 2019 aż 100. To pierwsze tak duże transakcje w ciągu ostatnich 20 lat, które podwoiły polskie zasoby złota i przesunęły nasz kraj na 22. pozycję wśród banków centralnych, mających największe rezerwy złota. Powyższe działania mają także istotny wpływ na strukturę posiadanych przez Polskę oficjalnych aktywów rezerwowych. Do tej pory złoto stanowiło 5% w strukturze tych aktywów, obecnie to już 9%. Co ciekawe, równolegle z zakupem złota NBP podjął działania zmierzające do sprowadzenia do Polski połowy posiadanych przez niego rezerw z zamiarem przechowywania ich w skarbcu banku centralnego.

Banki centralne wyruszyły na łowy

O atrakcyjności złota decydują jego dwie cechy. Po pierwsze, posiada ono dużą odporność na wzrost cen, co gwarantuje bardzo dobre zabezpieczenie przed inflacją. To również doskonały środek do przechowywania wartości (tezauryzacji). Złoto jest ważne dla banków centralnych, odpowiedzialnych za systemy monetarne i płatnicze poszczególnych krajów. Jego duże rezerwy mogą wzmacniać wiarygodność państw na arenie międzynarodowej oraz stanowią ochronę w sytuacji wystąpienia impasu finansowego.

Traktowanie złota jako „bezpiecznej przystani” w czasie kryzysu powoduje, że wiele banków centralnych (w szczególności z krajów rozwijających się) zwiększa udział tego kruszcu w aktywach rezerwowych.

Od początku 2019 rekordowych zakupów złota dokonały Rosja i Chiny, utrzymując tym samym trend z ostatnich lat. W okresie 2008-2018 udział złota w całości aktywów rezerwowych Rosji wzrósł z 3% do 19%, Chin z 1% do 2,25%, a Indii z 4% do 6%. Państwa te dołączyły do regularnych nabywców kruszcu, do których należą już np. Kazachstan lub Turcja. Zakupów złota dokonują nie tylko kraje rozwijające się, ale także wysoko rozwinięte. Za przykład może posłużyć Holandia. Udział złota w całości jej aktywów rezerwowych wzrósł w analizowanym okresie z 60% do 66%. Takie transakcje oznaczają dążenie do dywersyfikacji posiadanych przez państwa rezerw, które do tej pory były zdenominowane głównie w dolarach amerykańskich; wskazują również na chęć posiadania płynnych aktywów rezerwowych.

Zakupy złota przez banki centralne, jakie miały miejsce w ostatnich sześciu latach, są największymi od czasu zawieszenia wymienialności dolarów na złoto w 1971 roku. Można przypuszczać, że banki centralne wspomnianych wcześniej krajów nie tylko obawiają się o warunki ekonomiczne Stanów Zjednoczonych, ale również o światową gospodarkę i sytuację polityczną.

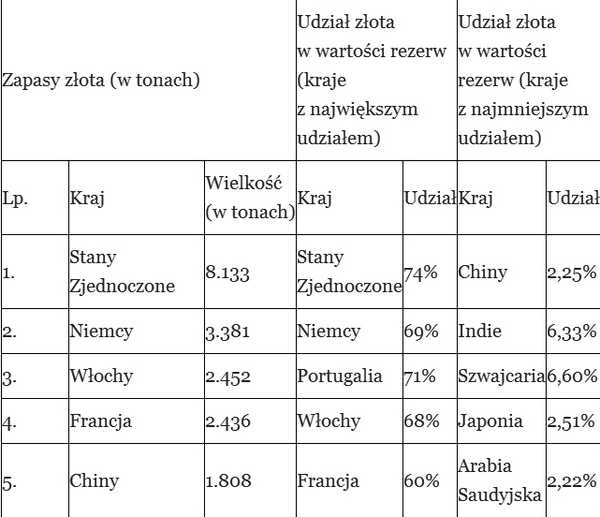

Chociaż zakup złota jest dominującym trendem, nie wszystkie banki centralne „płyną z nurtem”. Największy spadek posiadanego złota w ciągu ostatniej dekady miał miejsce w Szwajcarii. Udział złota w całości rezerw walutowych w tym kraju w okresie 2008-2018 zmniejszył się z 39% do zaledwie 6,6%. Podobną sytuację obserwuje się również m.in. w Stanach Zjednoczonych (spadek z 77% do 74%) i we Francji (obniżka z 67% do 60%). Charakterystykę obecnej sytuacji banków centralnych, posiadających największe zapasy złota, przedstawia poniższa tabela:

Tabela 1. Wielkość zapasów złota w krajach o największych zasobach; kraje z największym i najmniejszym jego udziałem.

Źródło: opracowanie własne na podstawie danych World Gold Council oraz informacji medialnych.

Dlaczego złoto drożeje?

W ujęciu teoretycznym można wyróżnić cztery najważniejsze grupy czynników wpływających na kształtowanie się ceny złota na światowych rynkach. Należą do nich: polityka pieniężna prowadzona przez banki centralne, zachowanie inwestorów i ich stosunek do alternatywnych w stosunku do złota form inwestowania (np. w akcje, waluty obce, instrumenty pochodne itd.), koniunktura gospodarcza i momenty jej spowolnienia (kryzysy finansowe), a także międzynarodowa sytuacja polityczna.

Obecnie jednym z głównych czynników wpływających na kształtowanie się ceny złota jest zachowanie najważniejszych banków centralnych, a w szczególności banku centralnego Stanów Zjednoczonych.

Wskazuje na to korelacja między decyzjami podejmowanymi przez System Rezerwy Federalnej (FED) a kształtowaniem się ceny złota na światowym rynku. Obniżenie stóp procentowych przez Amerykanów (pierwsze od wielu lat) potwierdziło oczekiwania inwestorów i przełożyło się na dalsze umacnianie cen. Sytuację wzmacnia również polityka luzowania ilościowego, stosowana w Stanach Zjednoczonych od czasu ostatniego kryzysu finansowego w 2008 r. System Rezerwy Federalnej ma duży problem z zakończeniem niekonwencjonalnego podejścia w realizowanej polityce monetarnej. Rynki obserwują zmagania FED, wywierając dodatkową presję na umocnienie ceny drogocennego kruszcu.

Oprócz polityki pieniężnej istotny wpływ na kształtowanie ceny złota mają również zachowania inwestorów, w szczególności inwestorów instytucjonalnych. Ceny akcji notowanych na rynku kapitałowym w Stanach Zjednoczonych znajdują się na najwyższym poziomie w historii. Ponieważ w ciągu ostatnich kilku lat miał miejsce ich dynamiczny wzrost, inwestorzy spodziewając się korekty, starają się dywersyfikować ryzyko poprzez nabywanie złota. Należy podkreślić, że kruszec daje przede wszystkim zabezpieczenie w sytuacji, gdy pieniądz papierowy lub jakiekolwiek innowacje finansowe (np. papiery wartościowe, instrumenty pochodne, kryptowaluty) nie mogą tego zagwarantować.

Złoto znajduje również coraz więcej zwolenników wśród inwestorów indywidualnych. Obecnie trudno jest wskazać alternatywę, którą można zaproponować inwestorom konserwatywnym, chcącym jednocześnie zachować wysoką płynność swojego zaangażowania kapitałowego, a zarazem odpowiedni poziom jego bezpieczeństwa. Inwestycje we wszelkiego typu papiery wartościowe wydają się zbyt ryzykowne w sytuacji, gdy rynki kapitałowe są się w fazie hossy, dodatkowo opartej na zasobach wpompowanych do gospodarek w formie luzowania ilościowego.

Złoto jest również znacznie lepszą inwestycją niż waluty obce. Te ostatnie mają wady, których nie można ignorować: kurs dolara amerykańskiego wskazuje na pogarszające się niektóre dane gospodarcze i wspomnianą już wcześniej politykę luzowania ilościowego; euro to liczne nierównowagi w bilansach płatniczych krajów członkowskich i nadmierny dług publiczny; jen i frank szwajcarski – zbyt małe gospodarki, podatność na międzynarodowe przepływy i presja na nadmierną aprecjację; juan (renminbi) – ograniczona wymienialność na międzynarodowych rynkach. Wciąż oferuje się coraz więcej możliwości lokowania kapitału w złocie. Nie są to już tylko papiery wartościowe, ale również sztabki, monety inwestycyjne. Wymienione powyżej formy stają się coraz bardziej popularne.

Trzecia z kluczowych determinant kształtowania się ceny złota to sytuacja ekonomiczna. Obecnie istnieje wiele zagrożeń, nawet dla gospodarek krajów wysoko rozwiniętych. Można tutaj wskazać następujące problemy: stosunkowo długi okres hossy, po którym należy spodziewać się pogorszenia koniunktury; powszechny kłopot z nadmiernym zadłużeniem. Szczególne znaczenie ma wzrost długów Stanów Zjednoczonych. W walucie tego kraju przechowywane jest obecnie ponad 60% wszystkich rezerw walutowych, posiadanych przez inne banki centralne (dla porównania rezerwy utrzymywane w EUR to zaledwie 20%).

Wzrost długu Stanów Zjednoczonych rodzi zagrożenie dla wzrostu inflacji w przyszłości. Złoto jest z kolei aktywem rezerwowym odpornym na degresję. Stąd zainteresowanie złotem rośnie w obliczu zbliżającego się kryzysu finansowego bądź innych zaburzeń w gospodarkach.

Nie tylko Stany Zjednoczone, ale również wiele innych krajów posiada bardzo wysokie długi publiczne. W połączeniu z powtarzającymi się deficytami budżetowymi oraz wątpliwymi programami prowadzącymi do wychodzenia z kryzysu, wzrasta zagrożenie dla stabilności gospodarczej. W tej sytuacji banki centralne uciekają do najbardziej bezpiecznych aktywów, do których należy złoto.

Czwartym z wymienionych czynników jest wreszcie sytuacja polityczna. Obecnie występuje wiele napięć, wśród których najważniejszymi są: zapowiadane przez prezydenta Trumpa wojny handlowe (w szczególności w relacjach między Stanami Zjednoczonymi a Chinami), niepewna sytuacja związana z Brexitem, a także wzrost napięcia na Bliskim Wschodzie. Gdyby dodać do tego różne inne wydarzenia oddziałujące na międzynarodową sytuację polityczno-gospodarczą, to można stworzyć długą listę czynników zdecydowanie wzmacniających cenę złotego kruszcu.

Perspektywa dalszych wzrostów

Niezwykle trudno jest wskazać, czy w najbliższych tygodniach i miesiącach wartość złota będzie nadal rosła. Podobnie jak z cenami walut – wpływają na nie różne czynniki. Z jednej strony ponad 1500 USD za uncję wydaje się ceną bardzo wysoką. Istnieją jednak analizy wskazujące na możliwość dalszych wzrostów.

Z całą pewnością duży wpływ na cenę złota będzie wywierało zachowanie banków centralnych, które mają potencjał do dalszych zakupów. Warto podkreślić, że złoto stanowi obecnie zaledwie 10 procent wszystkich aktywów rezerwowych, utrzymywanych przez banki centralne poszczególnych krajów. Oznacza to, że w wypadku chęci zdywersyfikowania posiadanych rezerw istnieje bardzo duże prawdopodobieństwo zakupów złota. Jego kurs jest odwrotnie skorelowany z kursem walutowym, to również niezwykle istotne. Jeżeli z jakichkolwiek powodów nastąpi spadek zaufania do światowych walut rezerwowych (dolara, euro, jena itd.), to z całą pewnością przełoży się to na dalszy wzrost kursu złota.

Warto jednak pamiętać, że wykres cen złota jest wykresem liniowym. Na ceny bardzo mocno oddziałują różne zachowania inwestorów, w szczególności sentyment do finansowania tego rodzaj aktywów. Dane historyczne pokazują, że czasem przez niezwykle długi okres czasu cena tego kruszcu utrzymuje się na niskim poziomie, a później nagle bardzo dynamicznie rośnie. Nie można więc występujących wzrostów cen złota ściśle wiązać z bieżącymi wydarzeniami, ale raczej z długoterminową sytuacją w gospodarce międzynarodowej i na rynkach finansowych, a także z interpretacjami inwestorów.

Chłodna refleksja uwzględniająca obecne dane makroekonomiczne z najważniejszych gospodarek, dość stabilna sytuacja ekonomiczna (w szczególności w Stanach Zjednoczonych), panująca mimo wielu napięć o charakterze retorycznym oraz wyważone zachowanie decydentów i instytucji finansowych pozwalają uznać, że w ciągu najbliższego półrocza ceny złota nie powinny znacznie wybić się z obecnego trendu. Do końca 2019 r. złoto nie powinno więc znacznie przekroczyć bariery 1500 USD za uncję i z całą pewnością pozostanie bezpieczną formą inwestowania w stosunku do innych alternatyw. Powyższy fakt z kolei będzie przekładał się na atrakcyjność tego kruszcu .

Piotr Łasak

Artykuł ukazał się na stronie Klub Jagielloński

Rodzi się pytanie czy to dobry czas na zakup, czy już „ulica ruszyła po złoto”.. Ci co kupili w 2011 jeszcze nie odrobili strat. JEśli ktoś potrzebuje uzupełnienia zapraszam https://finp.pl/czy-warto-inwestowac-w-zloto/

Comments are closed.